【確定申告】住宅ローン減税の手続きと必要書類まとめ

2015.08.09

サラリーマンにはあまり馴染みのない確定申告。しかし住宅をローンで買ったら、必ず1年目(引き渡しを受けた年の翌年)に確定申告をしましょう。確定申告をすることで10年間毎年税金が返ってきます。俗にいう、住宅ローン減税です。正式には「住宅借入金等特別控除」と言います。本記事では、中古マンションの住宅ローン控除の対象になる条件や注意点、必要書類などについてご説明します。

監修者:針山昌幸

住宅ローン控除の上限

住宅ローン控除では基本的に、ローン残高の1%が所得税から引かれます。これは、かなり大きい金額ですよね。しかし、この割引金額には2種類の上限があります。中古マンションを購入したとき、売主さんが個人であれば毎年の上限金額は20万円になります。売買契約のときに、お向かいに座っていたのが個人の方であれば20万円というわけです。一方売主さんが不動産会社などの法人であれば、毎年の上限金額が40万円になります。これは売買の際に売主さんが法人だと消費税がかかるので、その分減税金額を大きくしようという意図です。売買契約のときに、お向かいに座っていたのがスーツを着た法人の方であれば、40万円というわけです。「売主が個人か法人なんて忘れたよ!」という方は売買契約書を見てみましょう。売主の名前をチェックすれば、売主さんが個人か法人かわかるはずです。所得税が住宅ローン控除の上限に届かない場合

所得税が控除額を下回っている場合は、税金が全額返ってくることになります。所得税額が上限金額に届かない場合は、更に来年の住民税から差し引かれます。住宅ローン減税を使う条件

中古マンションに住宅ローン減税を使うためには、いくつか条件があります。大まかな条件は下記の通りです。- 登記簿に登録されている床面積が内法50㎡以上で、居住用に使っている。

- 築25年以内か、一定の耐震基準に適合している。

- 住宅ローンを10年以上組んでいる。

- 買った家に住んでいる。

- 年収が3000万円以下。

単身赴任でも受けることは可能

住宅ローン減税は、そのマンションに住んでいることが条件になっているので、転勤などで住んでいない期間は除外されます。ただし、単身赴任で家族が住んでいればOKです。もし、居住に供する住宅を2つ以上所有している場合は、主に生活する方の一つだけです。住宅ローン控除に必要な書類と手続き

住宅ローン減税の手続きは1年目と2年目で異なります。1年目の手続き

1年目(引き渡しを受けた年の翌年)は確定申告が必要になります。確定申告のために用意する書類と入手方法は下記の通りです。- 確定申告書(国税庁のサイトからプリントアウト)

- 住宅借入金等特別控除額の計算明細書(国税庁のサイトからプリントアウト)

- 源泉徴収票(勤めている会社からもらう)

- 住民票の写し(役所でもらう)

- 借入金残高証明書(10〜11月頃に住宅ローンを借りている金融機関から送られてくる)

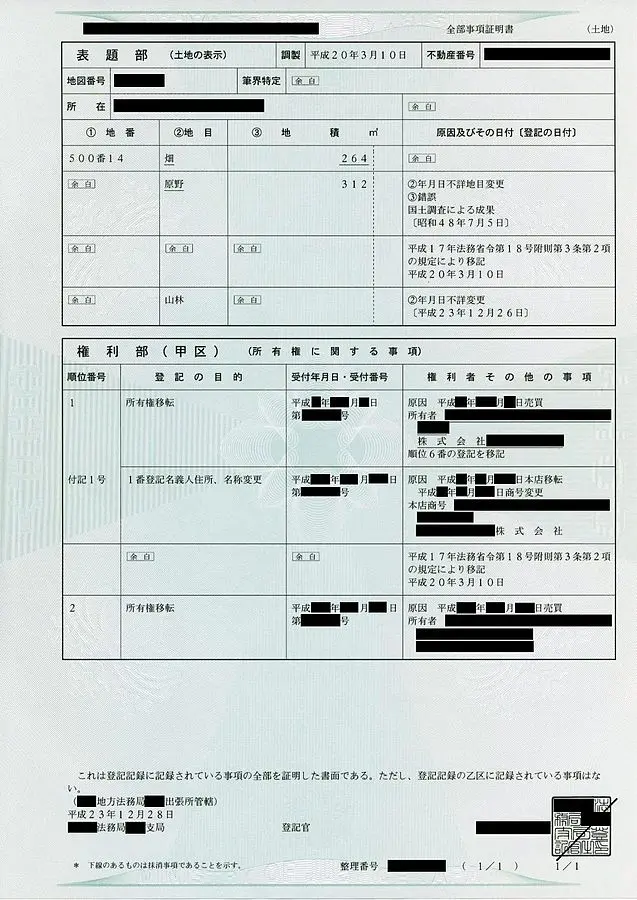

- 土地・建物の登記簿謄本(登記後に司法書士から送られてくる、もしくは法務局で購入する)

- 住宅の売買契約書の写し(売買契約時に締結したもの)

photo by wikipedia

photo by wikipedia

確定申告の時期と場所

ちなみに確定申告は毎年2月の中旬から3月の中旬にかけて行います。各地域ごとの税務署や特設会場で行います。2年目以降の手続き

2年目以降は手続きがとても簡単になります。確定申告する必要はなく、会社で行う年末調整だけです。必要な書類は、下記の2つです。- 給与所得者の住宅借入金等特別控除申告書(10月頃に税務署から送付される)

- 借入金残高証明書(10〜11月頃に住宅ローンを借りている金融機関から送られてくる)

まとめ

確定申告に慣れていない給与所得者にとって、住宅ローン控除の申請手続きは面倒に感じるかもしれませんが、控除される金額のことを考えると是非ともしておくべき手続きです。スケジュールを確認して、しっかりと行うようにしてください。関連記事:住宅ローン減税・控除ってどのくらい得するの?金額と条件を徹底比較!参照:国税局WEBページ株式会社Housmart

マンションジャーナル編集部

マンションジャーナル編集部

「Housmart(ハウスマート)」が、購入や売却に必要な基礎知識・ノウハウ、資産価値の高い中古マンションの物件情報詳細、ディベロッパーや街などの不動産情報をお届けします。

.png?fm=webp&w=232)

%20(1).png?fm=webp&w=232)